Банковский аудит

Телеграм-канал: Для финансовых организацийПодлежат ли включению в отчет по форме 0409310 «Сведения о предметах залога, принятых кредитными организациями в качестве залога по ссудам обеспечение по оплаченной банковской гарантии?

Описание ситуации.

За 2023 год Банк продал по договорам купли-продажи:

транспортное средство, числившееся на счете 604 в качестве Основного средства;

транспортное средство, числившееся на счете 620 в качестве Долгосрочного актива, предназначенного для продажи;

Объект долгосрочного актива, предназначенного для продажи, состоящий из: Земельного участка;

- Гаража (нежилое, незавершенное);

- Объект незавершенного строительства - жилой дом.

Вопрос.

Правильно ли Банк понимает, что в форме П2-инвест (Приказ Росстата от 31.07.2023 № 359) за 2023 год, по графе 6 Банку необходимо указать все вышеперечисленные объекты?

Банк при оплате работы за сверхурочное время и за работу в выходные и праздничные должен включать компенсационные и стимулирующие выплаты, руководствуясь Постановлением Конституционного суда от 27 июня 2023 г. N 35-П «По делу о проверке конституционности положений части первой статьи 152 Трудового кодекса Российской Федерации и абзаца второго Постановления Правительства Российской Федерации «О минимальном размере повышения оплаты труда за работу в ночное время», или начать применять эту норму в соответствии с внесенными изменениями в статью 152 Трудового Кодекса с 01.09.2024 г.?

Описание ситуации 1.

Кроме условия о непрерывности владения акциями в течение 5 лет, в п.17.2 ст.217 НК РФ есть отсылка к п.2 ст.284.2 НК РФ, который предписывает налоговому агенту проверять дополнительное условие:

- акции должны составлять уставный капитал организаций, не более 50 процентов активов которых, по данным финансовой отчетности на последний день месяца, предшествующего месяцу реализации, прямо или косвенно состоит из недвижимого имущества, находящегося на территории РФ.

Вопрос.

Может ли брокер в качестве официальной финансовой отчетности, для подтверждения доли недвижимости в составе активов ПАО «Банк», использовать «Оборотную ведомость по счетам бухгалтерского учета кредитной организации» по состоянию на последний день месяца (код формы по ОКУД 0409101), которая ежемесячно размещается/публикуется на сайте Банка России?

Является ли в этом случае, правомерным для брокера предоставить клиенту указанную льготу при наличии подтверждающих документов о 5-летнем сроке владения акциями и данных о доле недвижимости в активах ПАО «Банк» (не более 50%) по данным «Оборотной ведомости по счетам бухгалтерского учета кредитной организации» (код формы по ОКУД 0409101)?

Описание ситуации 2.

Заключая договор на брокерское обслуживание, клиент по умолчанию (предусмотрено в брокерском регламенте) дает согласие на использование брокером активов, денежных средств и ценных бумаг в сделках РЕПО и займа ценными бумагами.

Брокер использует активы клиента без поручения клиента, кроме случаев, когда клиент прямо не запретит брокеру использовать активы. Это не запрещено нормативными документами о брокерской деятельности, и если нет прямого запрета со стороны клиента, ценные бумаги могут быть списаны брокером со счета клиента по сделкам РЕПО или договорам займа ценными бумагами без поручения клиента.

Вопрос.

Прерывает ли списание брокером ценных бумаг клиента по сделкам РЕПО или по договорам займа ценными бумагами срок владения такими ценными бумагами в целях применения льготы по п.17.2 ст.217 НК РФ для освобождения дохода клиента от продажи акций Сбербанка?

Правомерно ли по аналогии с инвестиционным вычетом по пп.1 п.1 ст.219.1 НК РФ, по условиям предоставления которого, выбытие ценных бумаг по сделкам РЕПО или по договорам займа ценными бумагами, не прерывает срок владения такими ценными бумагами – 3 года (пп.3 п.2 ст.219.1 НК РФ), руководствоваться тем же правилом непрерывности срока владения для предоставления 5-летней льготы?

Описание ситуации.

C 2024 отменен п. 90 ст.217 НК РФ в отношении материальной выгоды при покупке ценных бумаг по цене ниже рыночной.

Абз. 9 п. 13 ст. 214.1 НК РФ установлено, что если налогоплательщиком были приобретены в собственность (в том числе получены на безвозмездной основе или с частичной оплатой, а также в порядке дарения или наследования) ценные бумаги, при налогообложении доходов по операциям реализации (погашения) ценных бумаг в качестве документально подтвержденных расходов на приобретение (получение) этих ценных бумаг учитываются суммы, с которых был исчислен и уплачен налог при приобретении (получении) данных ценных бумаг. Следовательно, при последующей продаже ценной бумаги, приобретенной с материальной выгодой, брокер вправе принять в расход сумму материальной выгоды, с которой был оплачен налог.

Статьей 212 НК РФ не определен особый порядок исчисления и оплаты НДФЛ по доходам с материальной выгоды при покупке ценных бумаг.

Налоговый агент рассчитывает налоговую базу по ценным бумагам физического лица по совокупному доходу с начала налогового периода в трёх случаях:

1. Выплата ДС (вывод денег клиенту по поручению)

2. Закрытие договора

3. Окончание налогового периода.

Вопросы.

1. Что является основанием для расчета НДФЛ по материальной выгоде: заключение сделки или основания, перечисленные в ст. 226.1 (например, вывод денежных средств по поручению клиента)?

2. Если основанием расчета налога с материальной выгоды является факт заключения сделки, то в какой срок с даты заключения сделки, налоговый агент должен исчислить и удержать налог в бюджет?

3. Имеет ли право налоговый агент учесть суммы материальной выгоды на покупку ценных бумаг в составе расходов на приобретение ценной бумаги при расчете налога с совокупного дохода, полученного физическим лицом с начала отчетного периода, если налог с материальной выгоды и налог с доходов по ценным бумагам при выводе денежных средств исчисляется и оплачивается в один срок?

4. Может ли налоговый агент учитывать в составе расходов на приобретение ценных бумаг материальную выгоду, с которой налог не удалось удержать ввиду отсутствия рублевых остатков на счетах клиента, если у налогового агента имеется обязанность сообщать в налоговый орган по месту своего учета о невозможности удержать налог. В свою очередь ФНС в любом случае предпримет все возможные законодательством действия по удержанию налога с физического лица.

Должен ли налоговый агент исчислять налог при получении купона по государственным и муниципальным ценным бумагам РФ? Сомнения вызваны в связи с подпунктом 3 пункта 1 статьи 309 НК РФ и подпунктом 7 пункта 2 статьи 310 НК РФ.

Описание ситуации.

Банк осуществляет брокерское обслуживание клиентов в иностранной валюте, в частности в юанях, с открытием брокерских счетов в соответствующей валюте.

Вопрос.

Просим пояснить, курс валюты на какую дату следует использовать при исчислении налоговой базы по окончании налогового периода при:

выплате процента (купона, дисконта);

реализации;

полном погашении;

частичном погашении;

выплате премии при досрочном погашении, при условии, что фактическая выплата денежных средств с брокерского счета может производиться, как в иностранной валюте, так и в рублях, после окончания налогового периода, т.е. в следующих календарных годах.

1. Имеет ли право Банк открывать счета на балансовом счете 405 «Счета организаций, находящихся в федеральной собственности» в связи действием совместного письма Минфина России, Федерального казначейства, Банка России от 29.07.2020 «О закрытии банковских счетов в связи с переходом на казначейское обслуживание» N 09-01-10/66747/04-45-7/5526/07-04-05/05-14880?

2. Должен ли Банк изменить номер балансового счета коммерческой организации (текущий балансовый счет 40702) на соответствующий балансовый счет (40502) при изменении состава учредителей, а именно вхождению в состав единственного участника общества – Федеральное Агентство по управлению федеральным имуществом. При этом клиенту присвоен код ОКФС 12 (федеральная собственность).

Описание ситуации.

Согласно разъяснениям Банка России:

«Вопрос N 19

Необходимо ли переносить на счет по учету просроченной задолженности (счета № 458 "Просроченная задолженность по предоставленным кредитам и прочим размещенным средствам" и 459 "Просроченные проценты по предоставленным кредитам и прочим размещенным средствам") несвоевременно погашенные требования по комиссиям (учтенные на балансовых счетах №№ 47423 "Требования по прочим операциям", 47443 "Расчеты по прочим доходам, связанным с предоставлением (размещением) денежных средств", 47502 "Расчеты по выданным банковским гарантиям")?»

«Департамент регулирования бухгалтерского учета Банка России (далее - Департамент) рассмотрел обращение от 04.12.2018 и сообщает следующее …

По вопросу 19

С 01.01.2019 согласно пунктам 3.59, 4.60 Положения N 579-П (в редакции Указания Банка России от 15.02.2018 N 4222-У) на балансовых счетах № 324 "Просроченная задолженность по предоставленным межбанковским кредитам, депозитам и прочим размещенным средствам", № 458 "Просроченная задолженность по предоставленным кредитам и прочим размещенным средствам" будет осуществляться учет просроченной задолженности по банковским операциям и сделкам, в том числе по предоставленным межбанковским кредитам, депозитам, по предоставленным клиентам кредитам и прочим размещенным средствам.

На указанные счета будет относиться рассматриваемая в обращении просроченная задолженность, не погашенная в срок, установленный заключенным договором.

В ситуациях, когда непоступление денежных средств в оплату дебиторской задолженности по банковским операциям и сделкам не является нарушением условий заключенного договора, указанная непогашенная задолженность должна учитываться на соответствующих счетах по учету текущей задолженности» (Письмо Банка России от 11 января 2019 г. N 17-1-1-6/7).

«Вопрос 42.

В соответствии с требованиями пунктов 3.59 и 4.60 части II Положения № 579-П (в редакции Указания № 4722-У) с 1 января 2019 года вносятся изменения в характеристику балансовых счетов № 324 «Просроченная задолженность по предоставленным межбанковским кредитам, депозитам и прочим размещенным средствам», № 458 «Просроченная задолженность по предоставленным кредитам и прочим размещенным средствам». На указанных счетах будет отражаться, в том числе, просроченная задолженность по банковским операциям и сделкам. Просим пояснить, просроченная задолженность по каким операциям подлежит переносу на указанные счета?

Ответ ЦБ РФ:

С 1 января 2019 года согласно пунктам 3.59 и 4.60 части II Положения № 579-П (в редакции Указания № 4722-У) на балансовых счетах № 324 «Просроченная задолженность по предоставленным межбанковским кредитам, депозитам и прочим размещенным средствам», № 458 «Просроченная задолженность по предоставленным кредитам и прочим размещенным средствам» будет осуществляться учет просроченной задолженности по банковским операциям и сделкам, в том числе по предоставленным межбанковским кредитам, депозитам, по предоставленным клиентам кредитам и прочим размещенным средствам. На указанные счета будет относиться просроченная задолженность, не погашенная в срок, установленный заключенным договором.

В силу вышеизложенного, в ситуациях, когда непоступление денежных средств в оплату дебиторской задолженности по банковским операциям и сделкам не является нарушением условий заключенного договора, а также для отражения непогашенной дебиторской задолженности, не являющейся просроченной по условиям заключенного договора, и задолженности по внутрихозяйственным операциям применяются соответствующие счета по учету текущей задолженности».

В тарифах банка есть комиссии, связанные с кредитованием физических лиц.

Срок уплаты комиссий установлен в заключенном с физическим лицом договоре.

В бухгалтерском учете такие комиссии начисляются в конце месяца проводками:

Дт 47423 Кт 70601

При неоплате в установленный срок сумма требований по комиссии подлежит переносу на счета по учету просроченной задолженности по предоставленным кредитам и прочим размещенным средствам 45815.

Вопрос

С учетом ответов Банка России на вопросы, касающиеся учета просроченной задолженности, правильно ли банк интерпретирует позицию Банка России, что несвоевременно погашенные требования по комиссиям, учтенные на балансовом счете 47423 "Требования по прочим операциям", подлежат переносу на балансовый счет № 45815 «Просроченная задолженность по предоставленным кредитам и прочим размещенным средствам»?

Описание ситуации.

Материнским банком (резидент недружественного государства) с корсчета Банка в безакцептном порядке списываются комиссии за перевод денежных средств клиентов Банка. Банк в дату списания с корсчета удерживает эти комиссии с р/сч клиентов Банка. Указанные комиссии не отражаются Банком в БУ через счета учета расходов.

Возникают следующие проводки в дату списания с корсчета Банка комиссии:

Дт 40702810 ООО «ААА» Кт 30114392 Mizuho Bank Ltd.

«Комиссия иностранного Банка за перевод средств по п/п № от ДДММГГ: плательщик ООО «ААА» на сумму 100 JPY.

Вопрос.

В связи с тем, что удерживаемые материнским банком с Банка комиссии за клиентские переводы Банка возмещаются Банку его клиентами, и отражаются в бухгалтерском учете Банка на основании правил пункта 16.4 Положения № 810-П без признания их в доходах и расходах Банка, правильно ли понимаем, что указанные комиссии не подлежат отражению в уведомлении о контролируемых сделках за налоговый период 2023г., в дальнейшем и за 2024г.?

Описание ситуации.

Банк ежегодно обязан предоставлять информацию о выплаченных процентах физическим лицам в ФНС за предыдущий отчетный период.

В отчетный период клиент открыл вклад, сроком на год, с выплатой процентов ежемесячно на счет срочного вклада (капитализация процентов), в течение года Клиент не может пользоваться ни процентами, ни телом депозита.

Вопрос.

В отчетный период должны ли быть включены капитализированные проценты клиента для налогообложения или же проценты должны подлежать налогообложению только по завершении вклада (в момент закрытия клиентом и переводом на обычный счет)?

Описание ситуации.

Банк в июне–июле 2023 года получал проценты от размещения средств от Банка-нерезидента.

В соответствии с НК и международным соглашением Банком-нерезидентом был удержан налог в размере 10%. Справка с подтверждением удержанного налога предоставлена Банком-нерезидентом в декабре 2023 года.

Банк отразил указанные проценты в общей сумме (до удержания налога) в доходах и в налоговой декларации за 2023 года.

По результатам 2023 года Банком был получен налоговый убыток.

Вопрос.

Когда и за какой период Банком может быть предоставлена декларация по налогу на прибыль с указанной суммой исчисленного за рубежом налога с одновременным предоставлением в налоговые органы декларации о доходах, полученных российской организацией от источников за пределами Российской Федерации, с целью зачета удержанного налога?

В случае если Банк имеет право зачесть налог в трех последующих налоговых периода, необходимо ли запрашивать новую справку подтверждение от Банка-нерезидента с новой датой, за который будет подаваться декларация по прибыли?

Описание ситуации.

Банк приобретает неисключительную лицензию:

срок действия договора в течение срока действия исключительного права Лицензиара. Согласно акту приема-передачи лицензии – срок прав – бессрочно;

лицензия действует в течение срока договора, срок договора - не определен.

Вопрос.

Какой срок использования лицензии для отнесения на расходы установить бухгалтерском и налоговом учете?

Описание ситуации.

В соответствии с п.4 ст. 214.2 НК Банк обязан не позднее 01 февраля, следующего за отчетным налоговым периодом, направить в налоговый орган по месту своего нахождения информацию в электронной форме о суммах выплаченных процентов в отношении каждого ФЛ, которому производились такие выплаты в течение налогового периода.

Например, в 2022 году вкладчику ежемесячно выплачивались проценты по срочному депозиту по ставке 12%, общая сумма выплаченных процентов составила 10,0 тыс. руб., срок депозита с 01.07.2022 по 01.03.2023

По итогам 2022 года Банк направил в НО сообщение о выплате вкладчику процентов в сумме 10,0 тыс. руб.

В феврале 2023 года вкладчик досрочно истребовал ДС по вкладу, сумма процентов пересчитана по ставке вклада до востребования – 0,1% и общая сумма процентов составила 500 руб.

Вопрос.

В какой срок Банк должен направить обновлённые сведения о выплате процентов за отчётный налоговый период в случаях досрочного истребования вкладчиком-ФЛ депозита и изменения размера выплаченных процентов за отчётный налоговый период?

Описание ситуации.

В соответствии со ст. 86 НК Банк должен направлять сообщения в случаях изменения реквизитов счета (вклада) физического лица. Согласно Приказу Минфина России от 28.05.2020 № ЕД-7-14/354@[1] Банк обязан направлять сообщения в налоговый орган об изменении реквизитов счета физического лица в соответствии с установленным форматом сообщения (п. 9 Приложение № 10 к Приказу Минфина России от 28.05.2020 № ЕД-7-14/354@):

«9. Сообщение банка об изменении реквизитов счета (вклада) физического лица, не являющегося индивидуальным предпринимателем

Сообщение представляется отдельно по каждому счету в случаях:

изменения номера счета (вклада),

передачи счета (вклада) в другое подразделение банка,

при изменении сведений о физическом лице»

Сведениями о физическом лице, направляемыми в налоговый орган, наряду с данными о ФИО, дате рождения и т.п., является информация об ИНН физического лица; выдержка из Приказа Минфина России от 28.05.2020 № № ЕД-7-14/354@:

|

Наименование элемента |

Код элемента |

Тип |

Формат |

Признак обязательности элемента |

Дополнительная информация |

|

ИНН физического лица |

ИННФЛ |

А |

T(=12) |

НУ |

Типовой элемент <ИННФЛТип> При наличии сведений элемент является обязательным |

Вопрос.

Должен ли Банк направлять в налоговый орган сообщение об изменении реквизитов счёта (вклада) физического лица, если первоначально Банк отправил сообщение об открытии счета (вклада) без ИНН физического лица, а впоследствии Банк получил сведения об ИНН вкладчика (клиент предоставил, запросили в СМЭВ, др.)?

[1] «Об утверждении форм и формата сообщений банка налоговому органу, предусмотренных п. 1.1. ст. 86 Налогового Кодекса РФ, в электронной форме».

Описание ситуации.

Кредитная организация в форме общества с ограниченной ответственностью, в свою очередь, владеет 99% долями коммерческой организации; организация также является обществом с ограниченной ответственностью.

Коммерческой организации необходимы дополнительные денежные средства для реализации своих бизнес-планов.

Между кредитной организацией и ее дочерней организацией заключается договор на оказание финансовой помощи путем внесения вклада в имущество общества.

Вопрос.

Правильно ли кредитная организация отражает перечисленную финансовую помощь в виде вклада в имущество на балансовом счете 60202 «Средства, внесенные в уставные капиталы организаций»?

Если – нет, то на каком балансовом счете второго порядка следует учитывать перечисленную финансовую помощь в виде вклада в имущество?

Описание ситуации.

Мы заключаем договор субаренды помещения, расположенного в Москве, с иностранной организацией (Субарендодатель - Резидент Киргизии).

Указанная организация предоставила нам:

Свидетельство о постановке на учет иностранной организации в налоговом органе в связи с осуществлением деятельности в РФ;

Информационный лист о внесении записи в государственный реестр аккредитованных филиалов, представительств иностранных юридических лиц.

Вопросы.

1. Каким образом мы можем удостовериться, что выплачиваемый нами доход в виде субарендной платы и платы за предоставленные дополнительные услуги (секретарь на телефоне) относится к доходам постоянного представительства этой организации в Российской Федерации, и что мы не являемся налоговым агентом по НДС и налогу на доходы в отношении данных доходов, выплачиваемых иностранной организации.

2. Правильно ли мы понимаем, что информация о суммах доходов, перечисленных иностранной организации, осуществляющей деятельность через постоянное представительство в РФ, не включается в Налоговый расчет сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов (Форма по КНД 1151056).

Описание ситуации.

Курьеру Банка в подотчет выдается аванс на почтовые расходы. Для отправки простых писем составляется реестр, в котором указывается наименование получателя, адрес и наименование документа. Реестр утверждается уполномоченным сотрудником Банка. При отправке на почте оператор на реестр ставит штамп с датой отправки писем и иногда подписывает реестр (подписывают реестры операторы крайне редко, ссылаются на то, что они этого не должны делать).

Вопросы.

Как еще можно подтвердить, что курьером отправлено простое письмо Банка, а не личное письмо? Достаточно ли будет, например, утверждение реестра только уполномоченным сотрудником Банка без подтверждения отправки оператором почты (без штампа и подписи).

Коллегия Налоговых Консультантов

предлагает финансовым организациям безлимитное консультационное обслуживание. Стоимость 80 тыс рублей в месяц.

+7915-329-02-05

Описание ситуации.

Сотрудник направлен в командировку, выдан аванс на командировочные расходы, сотрудник приобрел авиабилеты. Командировку отменили по сложившимся обстоятельствам. Оплату за авиабилеты организация-перевозчик не возвращает.

Вопросы.

1. Как в бухгалтерском учете расходы на приобретение невозвратных авиабилетов в связи с отменой командировки? Верно будет отразить затраты за авиабилеты по символу 48414 «другие организационные и управленческие расходы» или же нужно по символу 48405 «служебные командировки»?

2. Расход признается на дату утверждения авансового отчета, в котором отражена стоимость билета, если билеты приобретались сотрудником за счет полученных под отчет денежных средств, верно?

Описание ситуации.

Заправка бензином принадлежащего Банку легкового автомобиля осуществляется по топливной карте. Договор поставки топлива заключен между юридическими лицами, расчеты ведутся в безналичном порядке. Поставка топлива осуществляется на АЗС поставщика через топливораздаточные колонки с использованием терминалов для приема топливных карт. Ежемесячно поставщик направляет документы, содержащие данные о поставке топлива за месяц, а именно УПД, совмещающий счет-фактуру и первичный учетный документ, а также реестр операций по топливной карте за месяц.

Кроме того, при приобретении топлива по топливной карте АЗС выдает водителю терминальный чек, в котором указано количество заправленного в автомобиль топлива и другие реквизиты. При этом стоимость заправленного топлива не совпадает с суммой денежных средств, списанных из предоплаты за топливо по договору с топливной компанией, т.к. цена топлива при предоплате может отличаться от цены на АЗС при фактической заправке и указывается в терминальном чеке без топливной надбавки. Стоимость бензина фиксируется в УПД с учетом надбавок.

Вопросы.

1. Правильно ли Банк понимает, что для отнесения на расходы Банка ГСМ в качестве первичных документов могут являться и достаточны:

(а) Путевой лист,

(б) УПД (первичный документ, счет-фактура, расшифровка)?

2. Правильно ли Банк понимает, что терминальный чек не является обязательным документом для целей налогообложения прибыли и не подтверждает расход ГСМ, а является документом, подтверждающий заправку автомобиля? Правильно ли Банк понимает, что Банк вправе не архивировать данные чеки?

Описание ситуации.

Судом принято решение компенсировать ответчиком (Банком) судебные расходы сотруднику.

Вопросы.

1. Какая из проводок верная:

Дт 70606 расходы

Кт 60305 «Обязательства по выплате краткосрочных вознаграждений работникам»

или

Кт 60322 «Расчеты с прочими кредиторами»,

или

Кт 60311 «Расчеты с поставщиками, подрядчиками и покупателями»

или операция отражается иной проводкой?

2. Верно ли решение начислить данные расходы по символу 48602 «Судебные и арбитражные издержки»?

Описание ситуации.

Банком была выдана ссуда физическому лицу на приобретение автотранспортного средства, обеспеченная залогом данного автотранспортного средства (далее - автокредит).

В дальнейшем данное автотранспортное средство было выведено из залога и в качестве залога было предоставлено другое автотранспортное средство.

Вопрос.

Следует ли после изменения залога учитывать данный кредит в форме отчетности 0409115 как автокредит?

Описание ситуации.

Банк осуществил вложения в размере более 50% в доли дочерней страховой компании. В настоящий момент страховая компания проходит процедуру лицензирования.

Согласно п.п. 2.2.9. Вложения кредитной организации в обыкновенные акции (доли) финансовых организаций (в том числе финансовых организаций - нерезидентов) Положения Банка России от 04.07.2018 N 646-П "О методике определения собственных средств (капитала) кредитных организаций ("Базель III")". Понятие "финансовая организация" применяется в значении, установленном пунктом 6 статьи 4 Федерального закона от 26 июля 2006 года N 135-ФЗ "О защите конкуренции".

Вопрос.

Какая дата будет является первоначальной датой включения вложений кредитной организации в доли страховой организации в расчет собственных средств (капитала) Банка – дата оплаты Банком взноса в уставный капитал страховой организации или дата включения страховой организаций в Единый реестр субъектов страхового дела (дата получения лицензии Банка России)?

Общество, признавая себя налоговым агентом для исчисления НДФЛ, определяет доход Клиента в виде дивидендов по акциям иностранных компаний как произведение количества бумаг и объявленной дивидендной ставки, то есть доход – это сумма начисленных дивидендов, без учета каких-либо затрат, удержанных отправителем (вышестоящим депозитарием).

Может ли налоговый агент включить транзитные затраты отправителя (вышестоящего Депозитария и банков-респондентов) в состав расходов по операциям с ценными бумагами и/или каких-либо иных налоговых баз, исчисляемых Налоговым агентом?

Общество, признавая себя налоговым агентом, для исчисления НДФЛ, определяет доход Клиента в виде дивидендов как произведение количества бумаг и объявленной дивидендной ставки, то есть доход – это сумма начисленных дивидендов, без учета каких-либо затрат, удержанных отправителем (вышестоящим депозитарием).

Вместе с тем, Клиент, ссылаясь на формулировку пункта 2 ст. 214 НК РФ, считает расчет Общества не верным и настаивает на удержании налога именно с фактически зачисленной ему на счет суммы дохода, считая ее «полученными дивидендами», то есть с суммы, которая была уменьшена Обществом (Депозитарием) на сумму «транзитных» расходов (комиссий кредитных организаций, взимаемых при переводе денежных средств из-за рубежа, подтвержденных файлами вышестоящего депозитария).

П. 2 ст. 214 НК РФ: Сумма налога в отношении дивидендов, полученных от источников за пределами Российской Федерации, определяется применительно к каждой сумме полученных дивидендов по ставке, предусмотренной пунктом 1 статьи 224 настоящего Кодекса.

Кто прав?

Описание ситуации.

Сотруднику Банка 10 января 2024 была начислена и выплачена заработная плата за период с 12 декабря 2023 по 10 января 2024 года по договору ГПХ.

Вопросы.

Можно ли учесть расходы по начислению заработной платы в расчете по налогу на прибыль за 1 квартал 2024 года? Если нет, за какой период и как правильно отразить расходы в регистрах по налогу на прибыль?

Нужно ли отражать эти расходы СПОД проводками за 2023 год?

Описание ситуации.

Согласно Приказу ФНС России от 28.05.2020 N ЕД-7-14/354@ (ред. от 09.01.2023) установлены несколько оснований для сообщений по форме 1114304: реорганизация, смена управляющего товарища инвестиционного товарищества, замена владельца специального счета, открытого в соответствии с Жилищным кодексом Российской Федерации, замена владельца публичного депозитного счета, смена главы крестьянско-фермерского хозяйства, замена владельца номинального счета, редомициляция. Нас интересуют случаи реорганизации и редомициляции. Реорганизация бывает разных форм, как с изменением ИНН (в случае слияния, присоединения (если клиент нашего Банка присоединяется к другой организации), преобразования, разделения), так и без смены ИНН (выделение (из нашего клиента выделяется другая организация) и присоединение (к нашему клиенту присоединяется другая организация)), в нашем понимании ключевым основанием для направления сообщения по данной форме (1114304) является смена ИНН (параллельно с ИНН могут меняться другие реквизиты, но если это происходит без смены ИНН, то сообщения об изменении реквизитов не направляются). В части редомициляции в нашем понимании ключевым критерием для направления сообщений об изменении реквизитов счета юридического лица является смена страны юрисдикции юридического лица (не рассматриваем вариант, когда при этом меняется резидентность (резидент – нерезидент, и наоборот), так как это влечет за собой смену балансового счета и, соответственно, Банку необходимо закрыть имеющийся счет и открыть новый, а не отправлять сообщение об изменении реквизитов).

Вопрос.

Можно ли связать обязанность направления сообщений об изменении реквизитов счета юридического лица с обязательной сменой ИНН (возможно сопровождающейся другими изменениями) либо страны юрисдикции ЮЛ, или есть какие-то другие реквизиты организации, при смене которых сообщения по форме 1114304 должны быть направлены.

Выплата зарплаты за декабрь была 27.12.23г. статус сотрудника на эту дату был «Нерезидент» 182 дня на территории России, НДФЛ с начала года удерживался 30%, а на 31.12.23 у него накопилось уже 183 дня на территории России, как в таком случае мы должны поступить?

Нужно ли изменить его статус с января 2023 года на «Резидент» и в отчете 6-НДФЛ за 2023 год указывать его как налогового резидента России, при этом пересчитать его НДФЛ по ставке 13% с начала года, указать в отчете переплату по НДФЛ?

Всю сумму переплаты он должен вернуть сам, подав 3-НДФЛ в налоговую?

Можно ли запросить у него или налоговой документ, подтверждающий его статус на 31.12.23г. во избежание ошибки при подсчете ручным способом по штампам в паспорте?

Описание ситуации.

В связи с производственной необходимостью работники Банка в ряде случаев проводят представительские мероприятия в выходные дни или в отпуске, например, встречи с контрагентами Банка в ресторане. Расходы на представительское мероприятие оплачиваются работником с личной банковской карты, наличными денежными средствами или с корпоративной карты (банковская карта, эмитированная Банком с установленным лимитом денежных средств, которая выдается подотчетному лицу для расчетов, связанных с подготовкой и проведением представительских мероприятий) и предъявляются к возмещению при предоставлении авансового отчета с приложением первичных документов, подтверждающих понесенные расходы.

П. 1 ст. 217 Налогового кодекса РФ (далее - НК РФ) предусмотрено освобождение от налогообложения НДФЛ сумм возмещений, связанных с исполнением налогоплательщиком трудовых обязанностей.

Согласно разъяснениям Минфина России (письма от 25.03.2019 № 03-07-11/19838, от 03.03.2015 № 03-04-06/11078, от 11.12.2012 № 03-04-06/4-348) не облагается НДФЛ оплата представительских расходов в случае, если участие работников в проводимых организацией представительских мероприятиях является для них обязательным и связано с исполнением работниками трудовых обязанностей, при этом обязательность участия работника в проводимых представительских мероприятиях определяется, в частности, наличием приказа по организации о проведении соответствующего представительского мероприятия, утвержденного перечня работников, принимающих в нем участие, наличием непосредственной связи между вопросами, являющимися предметом переговоров, в рамках которых проводится представительское мероприятие, и служебными обязанностями, предусмотренными в трудовом договоре (контракте) с работником, принимающим участие в представительском мероприятии.

При этом какого-либо прямого запрета на возмещение затрат на представительские мероприятия, проведенные в выходной день, нормами НК РФ не установлено.

Учитывая изложенное, просим разъяснить следующее.

Вопросы.

1. Вправе ли Банк применять указанное в п. 1 ст. 217 НК РФ освобождение от НДФЛ в части сумм возмещений затрат на проведение представительских мероприятий в выходной день в отношении работников, которым соответствующий выходной день или день отпуска не оформляется как рабочий день в порядке, установленном трудовым законодательством?

2. Какими документами, может подтверждаться исполнение работником трудовых обязанностей при участии в представительском мероприятии в выходной день в отсутствии приказов о проведении представительского мероприятия в выходной день и привлечения работника к работе в выходной день?

3. Возможно ли обосновать производственный характер мероприятия оформлением служебной записки, служебного задания и т.п., с которым ознакомлен работник, или иными документами, в т.ч. актом представительских расходов? Просим дать рекомендации по оформлению пакета документов, подтверждающих производственный характер мероприятия и в то же время исключающих возможность претензий по части норм трудового законодательства (отсутствие оформления отзыва из отпуска, приказов на работу в выходной день и др.), споров о взыскании оплаты сверхурочной работы, оплаты в выходные дни и т.д.

Описание ситуации.

Исходя из абз. первого п. 10 ст. 226.1 НК РФ, налоговый агент обязан удерживать исчисленную сумму НДФЛ из рублевых денежных средств налогоплательщика, находящихся в распоряжении налогового агента на брокерских счетах, специальных брокерских счетах, специальных клиентских счетах, специальных депозитарных счетах, номинальных счетах форекс-дилера или на банковских счетах налогового агента - доверительного управляющего, используемых указанным управляющим для обособленного хранения денежных средств учредителей управления, исходя из остатка рублевых денежных средств клиента на соответствующих счетах, сформировавшегося на дату удержания налога.

Вопрос.

Просим пояснить, на примере, с учетом п. 11 ст. 226.1 НК РФ, может ли Банк удержать недоудержанный НДФЛ из иных видов доходов, если на дату выплаты дохода по операциям с ценными бумагами исчисленная сумма налога, полученная в рамках брокерских договоров, превышает сумму рублевых денежных средств налогоплательщика, находящихся в распоряжении Банка - налогового агента на брокерских счетах, но при этом налогоплательщик получает от Банка иные виды дохода, входящие в совокупность налоговых баз, поименованных в п. 2.1 ст. 210 НК РФ, например, заработную плату?

Описание ситуации.

Банк приобрел программный продукт (далее – ПП, программа) в 2016 году. Программа учитывается как НМА. Амортизация списана полностью. Программу продолжают использовать для рабочих процессов. В 2024 году Банк оплатили модификацию данной программы.

Вопросы.

1. Как нужно учитывать модификацию полностью амортизированного ПП, какими проводками и какими документами оформляется модификация НМА?

2. Как правильно установить срок полезного использования для НМА после модификации?

3. Если НМА (ПП) еще амортизируется и провели модификацию, то как нужно учитывать модификацию в такой ситуации, какими проводками, какой срок полезного использования установить после модификации ПП?

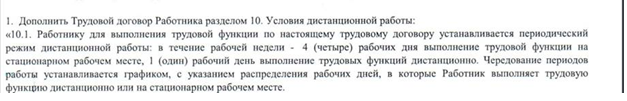

Описание ситуации.

Сотруднику установили комбинированный режим дистанционной работы.

Вопросы.

По какой ставке удерживается НДФЛ с доходов нерезидента, если в договоре у него прописан график 4 дня стационарно в офисе и 1 день дистанционно, нужно ли в этом случае вести раздельный учет выплат — отдельно за работу в офисе, отдельно на дистанционной работе?

Если работник-нерезидент, нужно облагать налогом по ставке 30 процентов выплаты за работу в офисе?

Вопрос.

Нужно ли выдавать военнообязанному при приеме на работу и увольнении листок сообщения об изменениях сведений о гражданах, состоящих на воинском учете?

Описание ситуации.

Действующим в Банке Положением об оплате труда предусмотрено, что «Работа в выходной и нерабочий праздничный день оплачивается в размере двойной часовой ставки постоянной заработной платы работника за фактически отработанные часы. Размер часовой ставки определяется путем деления полного размера месячной заработной платы, с учетом компенсационных и стимулирующих выплат, предусмотренных в трудовом договоре на количество рабочих часов в данном месяце (по производственному календарю)».

В январе 2024 года отдельные работники Банка были привлечены к работе в выходные/праздничные дни на условиях двойной оплаты и в соответствии с графиком работы в выходные/праздничные дни. Выплата двойной оплаты произведена за фактически отработанное время – 15.01.2024 г., исходя из размера месячной заработной платы с учетом компенсационных и стимулирующих выплат, предусмотренных в трудовом договоре на дату расчета.

С 16.01.2024 г. в Банке произошло повышение заработной платы в целом по организации. Соответственно, полный размер месячной заработной платы у работников, привлекаемых к работе в выходные дни, увеличился.

Вопросы.

1. Должен ли Банк произвести перерасчет и сделать доплату за работу в выходные дни в связи с изменением полного размера месячной заработной платы работников c 16.01.2024 г.?

2. Какой вариант расчета доплаты, из приведенных ниже вариантов, является правомерным?

Пример:

Полный месячный размер заработной платы работника на момент расчета двойной выплаты за работу в выходные/праздничные дни составляет – 180 000,00 руб., в том числе:

- оклад - 140 0000,00 руб.

- премия (фиксированная часть) – 30 000,00 руб.

- постоянная доплата за совмещение должностей – 10 000,00 руб.

Количество отработанных часов в выходные дни – 8 ч.

Количество рабочих часов в январе 2024 г. – 136 ч.

Расчет (вариант 1):

180 000,00/136 *8 * 2 = 21 176,47 руб.

Оплата за работу в праздничные дни выплачена – 15.01.2024 г. в размере 21 176,47 руб.

Далее, после изменения заработной платы с 16 января 2024 г., перерасчет выплаченной суммы не производится, доплата не осуществляется.

Расчет (вариант 2):

С учетом повышения заработной платы с 16.01.2024 г.

Полный месячный размер заработной платы работника с 16.01.2024 г. составляет – 200 000,00 руб., в том числе:

- оклад – 160 000,00

- премия (фиксированная часть) – 30 000,00

- постоянная доплата за совмещение должностей – 10 000,00 руб.

Полный месячный размер заработной платы работника за январь 2024г., с учетом повышения заработной платы, составляет: 194 117,65 руб.:

180 000/17*5 = 52 941,18 руб. – заработная плата с 01 по 15 января 2024 г.

200 000/17*12 = 141 176,47 руб. – заработная плата с 16 по 31 января 2024 г.

194 117,65/136 * 8 * 2 = 22 837,37 руб.

Оплата за работу в выходной день, выплаченная 15.01.2024 г.- 21 176,47 руб.

К выплаченной ранее сумме - 21 176,47 руб., 31.01.2024 г. дополнительно выплачивается доплата в размере – 1660,90 руб.

Итого: 21 176,47 + 1 660,90 =22 837,37 руб.

Описание ситуации.

Юридическое лицо, дебитор Банка, исключено из ЕГРЮЛ по причине «Исключение юридического лица из ЕГРЮЛ в связи с наличием оснований, предусмотренных статьей 21.3 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Согласно ст.266 НК РФ, безнадежными долгами (долгами, нереальными ко взысканию) признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

Вопрос.

Исключение юридического лица из ЕГРЮЛ на основании ст. 21.3 Закона № 129-ФЗ является ликвидацией организации для признания задолженности безнадежной?

Описание ситуации.

Банк заключает соглашение о прощение части долга по договору займа с индивидуальным предпринимателем.

Вопрос.

При прощении долга индивидуальному предпринимателю у Банка возникает обязанность налогового агента по предоставлению сведений о невозможности удержания НДФЛ в части прощенного долга?

Описание ситуации.

В течение 2023 года Банк владел облигациями, эмитированными юридическими лицами-нерезидентами и учитываемыми в АО НРД.

Данные ценные бумаги приобретались по номинальной стоимости (без премии/дисконта).

В бухгалтерском учёте стоимость облигаций по каждому из эмитентов учитывалась на соответствующих лицевых счетах, открытых отдельно для «тела» облигации и начисленного купонного дохода к балансовому счёту 50407 «Долговые ценные бумаги прочих нерезидентов».

Эмитенты указанных облигаций в 2023 году добросовестно исполняли свои обязательства по выплате купонного дохода, зачисляя денежные средства на валютные счета АО НРД.

В течение 2023 года счета АО НРД в иностранной валюте были заблокированы, что привело к невозможности использования Банком перечисленных эмитентами денежных средств. Требования к АО НРД по выплаченному купонному доходу Банк отражал на валютных лицевых счетах балансового счета 47423 «Требования по прочим операциям», открытых по каждому эмитенту.

При этом в течение 2023 года лицевые счета как по учету начисленного купонного дохода (сч. 50407), так и по учету требований к АО НРД по выплаченному, но заблокированному купонному доходу (сч. 47423) переоценивались на ежедневной основе в корреспонденции со счетами доходов/расходов валютной переоценки (сч. 70603/70608).

В соответствии с п. 11 ст. 250 и п.п. 5 п. 1 ст. 265 НК РФ доходы/расходы в виде положительной/отрицательной курсовой разницы от переоценки ценных бумаг, эмитированных в иностранной валюте, в целях расчета налога на прибыль не принимаются.

Вопросы.

Верны ли следующие выводы:

1. поскольку по экономической сути стоимость валютных облигаций складывается из стоимости самой облигации (тело, премия/дисконт, уплаченный купонный доход) и начисленного купонного дохода, то в соответствии с вышеуказанными статьями НК РФ отрицательная/положительная валютная переоценка требований по начисленному купонному доходу (л/с к счету 50407), отраженная в Банке на счетах доходов/расходов (70603/70608) в течение 2023 года в целях расчета налога на прибыль не принимается;

2. так как остатки на счетах требований денежных средств по выплаченному купонному доходу к АО НРД (сч. 47423) уже перестали относиться к стоимости учитываемых на балансе Банка валютных облигаций, то данные активы в целях применения п. 11 ст. 250 и п.п. 5 п. 1 ст. 265 НК РФ не относятся к ценным бумагам и, следовательно, вся положительная/отрицательная валютная переоценка указанных требований, отраженная в Банке на счетах доходов/расходов 70603/70608, в течение 2023 года в целях расчета налога на прибыль принимается в полном объёме.

Описание ситуации.

Организация в феврале 2024 года выплатила сотрудникам премию за 2023 год на основании Положения о премировании. Данные выплаты проведены в бухгалтерском учете как СПОД и отражены в годовой бухгалтерской (финансовой) отчетности (далее - БФО) за 2023 год.

Вопрос.

Должна ли Организация также рассчитать ОНА (отложенный налоговый актив) на сумму начисленной премии и отразить его в БФО за 2023 год?

По вопросам бухгалтерского учета изменения оценочных значений сроков полезного использования основных средств и нематериальных активов

Описание ситуации.

Согласно пункту 3.32 Положения Банка России от 22.12.2014 N 448-П "О порядке бухгалтерского учета основных средств, нематериальных активов, недвижимости, временно неиспользуемой в основной деятельности, долгосрочных активов, предназначенных для продажи, запасов, средств труда и предметов труда, полученных по договорам отступного, залога, назначение которых не определено, в кредитных организациях" (далее – 448-П) срок полезного использования нематериального актива с конечным сроком полезного использования анализируется на предмет возможного пересмотра в конце каждого отчетного года.

Согласно пункту 3.28 448-П «Срок полезного использования нематериальных активов определяется кредитной организацией на дату признания нематериального актива (передачи нематериального актива для использования в соответствии с намерениями руководства кредитной организации) исходя из:

срока действия прав кредитной организации на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над нематериальным активом;

ожидаемого срока использования нематериального актива, в течение которого кредитная организация предполагает получать экономические выгоды.

Срок полезного использования нематериального актива не может превышать срок деятельности кредитной организации».

Вопросы.

1. В случае если объект НМА полностью самортизирован в предыдущих отчетных периодах, но продолжает использоваться кредитной организацией (при этом срок действия прав кредитной организации на результат интеллектуальной деятельности или средство индивидуализации и период контроля над нематериальным активом договором не ограничен), возможно ли пересмотреть (увеличить) срок полезного использования по такому объекту, исходя из ожидаемого срока использования нематериального актива?

2. В случае если объект НМА полностью самортизирован в предыдущих отчетных периодах, но продолжает использоваться кредитной организацией, требуется ли в обязательном порядке осуществлять пересмотр срока полезного использования по такому объекту?

3. Существуют ли потенциальные негативные последствия для кредитной организации, в случае если полностью самортизированный объект НМА с истекшим сроком полезного использования продолжает числиться в составе объектов НМА (не списывается с балансового учета, поскольку продолжает использоваться)?

4. В случае истечения срока действия прав кредитной организации на результат интеллектуальной деятельности или средство индивидуализации и периода контроля над нематериальным активом, установленных договором, и отсутствием возможности продления сроков и продолжения договорных отношений с контрагентом (лицензиаром/поставщиком/разработчиком НМА) в связи введением недружественными странами санкций против Российской Федерации, обязательно ли списание объекта НМА с балансового учета, если фактически кредитная организация вынуждена продолжать использование объекта НМА?